Definición de mercado de futuros

El Mercado de Futuros es aquel en el que se tranzan contratos en los cuales las partes se comprometen a comprar o vender en el futuro un determinado bien (producto agrícola, mineral, activo financiero o moneda), definiendo en el presente la cantidad, precio y fecha de vencimiento de la operación.Por ejemplo si usted compra un contrato de un producto en enero que tiene vencimiento en mayo, a un precio de $ 1.000, significa que se compromete a recibir una cantidad predefinida de ese producto en la fecha de vencimiento, por la cual deberá pagar $ 1.000.En la práctica, un porcentaje muy pequeño de todos los contratos de futuros llegan al vencimiento, dado que en cualquier momento antes de esa fecha, el compromiso de comprar o vender puede ser extinguido realizando la operación inversa en la Bolsa. En ese caso, la diferencia entre el precio al que fue abierto el contrato y el precio al que se realizó la operación inversa representa la utilidad o pérdida de su participación en futuros.

¿Qué mercados de futuros existen en el mundo?

Los contratos de futuros pueden suscribirse sobre productos agrícolas (trigo, café, soya), minerales (oro, plata, cobre, petróleo), activos financieros (índices de precios de acciones, instrumentos de renta fija, tasas de interés) y monedas, requiriéndose necesariamente una estandarización de la cantidad y calidad del producto que se negocia.

¿Quiénes participan en los mercados de futuros?

Las personas o empresas que participan en los mercados de futuros pueden dividirse en dos categorías:

- Hedgers: Son aquellos agentes que desean protegerse de los riesgos derivados de eventuales fluctuaciones en los precios de los productos que lo afectan, de los instrumentos financieros que conforman sus activos, o de las monedas extranjeras en que han pactado sus transacciones o compromisos. En consecuencia, los hedgers son adversos al riesgo.

- Inversionistas en general: Son agentes que están dispuestos a asumir el riesgo de la variabilidad en los precios, motivados por las expectativas de realizar una ganancia de capital. El reducido monto de inversión necesario para operar en este mercado es un incentivo para los inversionistas que desean actuar en él.

Para los hedgers, el futuro representa una protección en la rentabilidad de sus negocios contra perjuicios que pudieran ocurrir si el precio de un activo o producto se moviera en sentido contrario al esperado.

Por otra parte, los inversionistas que desean obtener una rentabilidad adecuada en este mercado pueden realizar variadas estrategias operacionales aprovechando el efecto multiplicador que tiene el hecho de exigirse sólo un porcentaje del compromiso total.

Los mercados de futuros son de características tan particulares que requieren un seguimiento diario de la evolución de precios y del volumen negociado. Incluso, cuando el mercado se presenta inestable este control debería realizarse hora a hora, ya que las fluctuaciones de precios pueden tener un impacto considerable en las posiciones del inversionista.

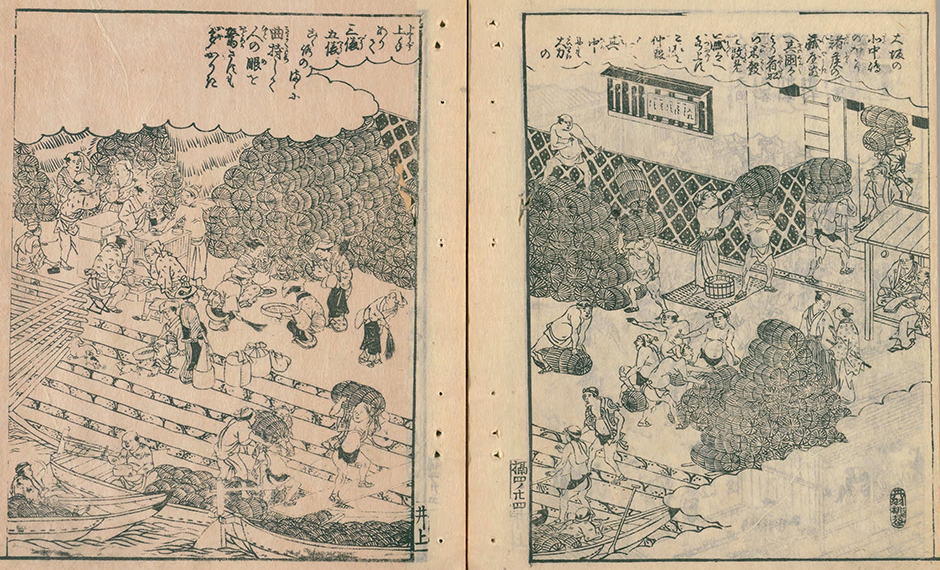

Antecedentes históricos de los mercados de futuros

Los mercados de futuros han sido desarrollados para ayudar a los intervinientes de la cadena comercial de granos a mejorar sus prácticas de comercialización y de compras.La existencia de estos mercados data de la antigüedad ya que en China, Arabia, Egipto e India se operaba con muchas de las características actuales.

El primer uso registrado de estos mercados fue en Japón en el año 1697. En la era de Tokugawa, los señores feudales debían pasar medio año en Edo (actual Tokio), donde estaba localizado el gobierno, a fin de que el emperador los vigilara y así evitar una rebelión. En esa época la renta era pagada en arroz y a los señores feudales se les obligaba a mantener dos casas de depósito una en el campo y otra en la ciudad. Como frecuentemente debían hacer frente a alguna emergencia, comenzaron a emitir tickets (certificados de depósito). Los comerciantes comenzaron a comprar esos tickets para anticiparse a necesidades (cobertura).

Los recibos fueron administrados primero por oficiales públicos y después por los mismos comerciantes. Con el tiempo los mercaderes comenzaron a avanzar hacia la venta de tickets y hacia el crédito. En breve muchos comerciantes se volvieron ricos.

Uno de ellos fue Yodoya, quien en Osaka domino todo el comercio de arroz. Su casa se volvió el centro donde muchos comerciantes se reunían para cambiar información y negociar. El precio de Yodoya fue considerado el prevaleciente en Osaka. Podemos decir que este fue el primer mercado de mercaderías, formado en Japón alrededor del año 1650. En 1697 Yodoya se trasladó a Dojima y de ahí en más se conoció su casa como el “Mercado de arroz de Dojima”. La característica de este mercado es que solo permitía transacciones a futuro. En 1730 el imperio reconoció este mercado que había sido desarrollado por un comerciante. El mercado fue declarado legalmente permitido y protegido por las altas autoridades del imperio. Tenía reglas sumamente ordenadas y claras y es el antecedente directo de los mercados de futuros tal como lo conocemos hoy. En ese mismo siglo ya existían en EE.UU. mercados domésticos de mercancías, pero fue en el año 1848 la fundación de la Chicago Board of Trade, hoy el mercado de futuros más importante del mundo.

La producción de cereales y oleaginosos alcanzó volúmenes importantes que generaban saldos exportables significativos y no existía una cotización que reflejara el valor de los productos como así tampoco las condiciones en que se debía negociar las cosechas, se aprueban en el año 1907 los Estatutos de la Asociación de Cereales de Buenos Aires. Se realizaba una rueda diaria de 11:30 a 12:30 de lunes a sábado, cotizando Lino, Trigo y Maíz en contratos de 100 tons.

¿Para qué sirven los Mercados de Futuros?

El objetivo básico de un Mercado de Futuros es ofrecer un mecanismo eficiente de protección de precios para personas o empresas expuestas a fluctuaciones adversas de precios en sus activos más relevantes. En términos simples, los mercados de futuros hacen posible la transferencia de riesgos, que en su ausencia deberían asumir los propios agentes económicos.

Adicionalmente, debido a su naturaleza, las cotizaciones de los futuros reflejan los niveles de precios esperados para los próximos meses de los distintos activos, lo que otorga una muy buena información para la toma de decisiones de los agentes económicos y constituye una importante contribución a las proyecciones económicas y a la planificación financiera, tanto del sector público como del privado.

Finalmente, los futuros son atractivos instrumentos de inversión, dado que pueden presentar una rentabilidad considerable sobre los valores invertidos.

En el precio de futuros incorpora las expectativas del mercado sobre la evolución probable del precio del activo subyacente.

¿Cómo se liquidan los contratos de futuros?

El proceso de liquidación puede ser realizado anticipadamente o al vencimiento. Anticipadamente se efectuará mediante la ejecución de una operación a futuro inversa a la determinada en el interés abierto, es decir, realizar una compra cuando se tiene una posición vendedora o una venta cuando se tiene una posición compradora. Esta liquidación puede significar una disminución total o parcial del interés abierto.

Al vencimiento del instrumento en cambio, se liquidan en forma definitiva todos sus intereses abiertos, utilizando para la valorización y determinación de las pérdidas y ganancias, el precio de referencia del mercado contado del activo objeto.

El término commodity equivale a materia prima, es decir, a material en crudo, sin procesar, abarcando un amplio espectro de productos agrarios, metálicos y energéticos, aunque también incluye a los activos propiamente financieros.Las condiciones que debe cumplir una materia prima para poder ser negociada en un mercado de futuros son:

- Debe haber volatilidad en el precio: si no hay volatilidad no existe riesgo en tal negociación, ni existe la posibilidad de un beneficio especulativo. No todas las materias primas tienen suficiente volatilidad.

- Debe ser suficientemente homogénea: la homogeneidad de la materia prima va a permitir que pueda ser contratada conforme a unas características bien definidas, es decir que puedan ser estandarizadas en las condiciones de calidad y entrega. Esta fue una limitación importante en la implantación de mercados de futuros en el sector cárnico.

- Debe tener una estructura de mercado competitiva: se requiere un gran número de compradores, vendedores y operadores. A su vez se requiere un volumen de negociación que permita soportar el mercado de futuros.

Contratos cash, forward y a futuro

El contrato cash es aquel en el cual un comprador y un vendedor acuerdan el precio de un producto de una determinada calidad y cantidad para su entrega inmediata.

La calidad y la cantidad de la mercadería y los términos de entrega son acordados entre comprador y vendedor. El cumplimiento del contrato depende de la buena fe de ambos.

El contrato forward es aquel en el cual el vendedor acuerda entregar un producto al comprador en una determinada fecha futura. Cuando se pacta el contrato ambos acuerdan tanto la calidad y cantidad de la mercadería como el momento y lugar de entrega y el precio. En este caso, al igual que el contrato anterior, el cumplimiento depende de la buena fe de ambas partes.

El contrato a futuro es aquel por el cual se adquiere el compromiso de entregar o recibir mercadería de una determinada cantidad y calidad en un lugar, mes futuro y precio también determinado.

Si bien el contrato forward y el contrato de futuros son contratos entre dos partes, para entregar una mercadería en una fecha futura, en este último la cantidad, calidad, fecha y lugar de entrega están estandarizadas. El precio es lo único que se negocia.

La contraparte de los intervinientes es el mercado de futuros que garantiza el cumplimiento del mismo. La negociación se efectúa diariamente en la rueda de operaciones.

La Cobertura

La cobertura es una protección de precio con el propósito de minimizar las pérdidas en la producción, almacenamiento, procesamiento y comercialización de un producto.

Esta protección se logra comprando o vendiendo contratos de futuros.

La cobertura con contratos de futuros compensa la posición en el mercado físico o cash con una posición opuesta en los mercados de futuros. Al no utilizar el beneficio de la cobertura provista por los mercados, un productor, acopiador, cooperativa, procesador o exportador esta especulando en el mercado cash.

Cancelación de los contratos de futuros

Los contratos de futuros se pueden cancelar de dos formas:

- Por compensación.

- Con la entrega de la mercadería.

Cancelación por compensación

La cancelación por compensación consiste en realizar un contrato de futuro tomando una posición opuesta a la del contrato que se quiere cancelar. Por ejemplo un productor vende un contrato de trigo enero; para cancelarlo por compensación deberá comprar trigo enero. Con esta última operación cancela su operación de venta original desligándose del compromiso asumido con el mercado de futuros.

Cancelación mediante la entrega de la mercadería

La cancelación con la entrega de la mercadería se puede realizar únicamente en el mes de vencimiento del contrato.

La cobertura de venta

El objetivo de establecer una cobertura corta o de venta es proteger el valor de una cosecha o el valor de algún inventario realizando un contrato de venta en el mercado de futuros.

El propósito de esta operación en el mercado es actuar como substituto temporal de la venta del producto físico en una fecha posterior.

La cobertura de compra

El objetivo de establecer una cobertura larga o de compra es proteger el costo de un producto realizando un contrato de compra en el mercado de futuros.

El propósito de esta operación en el mercado es actuar como sustituto temporal de la compra del producto físico en una fecha posterior.

Esta cobertura es utilizada por exportadores, procesadores y acopiadores que fijan un precio para sus compras físicas en una fecha futura.

Al tener posiciones opuestas en los mercados de futuros y de contado cualquier fluctuación de precios en uno de los mercados, generalmente se compensa con la fluctuación en el otro mercado.

La Base

La diferencia entre el precio de un producto físico en particular y en un lugar determinado, y el precio de futuros del mismo producto se conoce como base.

Esta diferencia se debe a muchos factores y varía de un lugar a otro debido a que el precio cash no es el mismo en todas las localidades. Podemos enunciar los factores que influyen en la base local de un producto:

- oferta y demanda local del producto.

- oferta y demanda general de productos substitutos y precios comparables

- disponibilidad de transportes y equipos.

- estructura de los precios del transporte.

- disponibilidad de espacio de almacenamiento.

- factores de calidad y capacidad de acondicionamiento

- expectativas de precios

- tasas de interés

Fluctuaciones en la base

Las fluctuaciones en la base suelen ser menores que las fluctuaciones en los precios de contado y en los precios futuros. Esto nos permite establecer una estrategia de cobertura.

Garantías

Los mercados de futuros al ser garantes de las operaciones registradas en la ruedas de operaciones, deben tomar ciertos recaudos para no poner en peligro su patrimonio social. Por esto los mercados de futuros establecen un sistema de garantías para minimizar el riesgo que corren como garantes.

El MAT adoptó un sistema de garantías que consta de: Margen y Diferencias.

- El margen es una suma fija que los compradores y los vendedores de contratos de futuros deben depositar en sus cuentas para asegurar el cumplimiento del contrato. Cuando la operación se cancela el MAT devuelve los márgenes depositados. Se puede depositar los márgenes utilizando los siguientes instrumentos:

- dinero en efectivo

- avales bancarios

- títulos públicos

- plazo fijo transferible endosado a favor del MAT

- La diferencia es la cantidad de dinero que los compradores y vendedores de contratos de futuros deben depositar toda vez que se produzca una variación negativa con respecto a la posición tomada en el mercado. Las diferencias se depositan únicamente en efectivo.

Los márgenes y diferencias son exigidas por el mercado a sus operadores, quienes son los únicos responsables del deposito de los mismos. No obstante ello estos podrán exigir a sus clientes la reposición de las garantías depositadas en el MAT.

Conclusiones

Un contrato de futuros es un acuerdo para realizar un intercambio determinado en algún momento del tiempo. La fecha acordada de realización del intercambio difiere de la fecha del acuerdo.Los contratos de futuros son obligaciones contractuales por las cuales el comprador se obliga a pagar un precio negociado por la mercadería y el vendedor se obliga a entregarla por ese precio al momento de vencimiento del contrato.

Los términos que están estandarizados en el contrato son la calidad, cantidad, tiempo y lugar de entrega de cada producto. Lo único a determinar por las partes es el precio, el cual se negocia libremente entre compradores y vendedores.

Los mercados de futuros cumplen dos funciones económicas principales: descubren o informan acerca del precio futuro de un producto. De esta forma por ejemplo el productor que siembra trigo, sabe al momento de sembrar cual será el precio esperado al cual podrá vender su cosecha.

Permiten realizar transferencias de riesgo: Los llamados cubridores (o hedgers) pueden mediante una cobertura transferir los riesgos de fluctuaciones de precios a agentes especuladores que estén dispuestos a asumirlos. De esta forma los mercados de futuros permiten lograr una distribución eficiente del riesgo entre cubridores y especuladores.

Hoy en día existen una gran cantidad de contratos de futuros y opciones que se operan en los mercados de todo el mundo. Estos contratos van desde productos agrícolas hasta bonos del Tesoro, petróleo, oro, camarones congelados, fertilizantes, índices bursátiles, divisas y tasas de interés.

No hay comentarios:

Publicar un comentario